Hypotekárna kalkulačka

Kúpa nehnuteľnosti a s ňou spojená hypotéka je pre mnoho ľudí najväčšou investíciou v živote. Pred takouto investíciou je úplne samozrejmé začať sa viac zaujímať o danú problematiku a naštudovať si, čo najviac ohľadom výberu správnej nehnuteľnosti, zákonných podmienok a regulácií (stavebný úrad, kataster) pri prevode či stavbe nehnuteľnosti a hlavne naštudovať si, ako presne prebieha celý proces vybavovania a financovania hypotéky.

Z vlastných skúseností viem, že takmer každý si pred kúpou nehnuteľnosti zisťuje, ako by vyzerali rôzne varianty hypotéky. Volíme rôzne výšky požičanej sumy, výšku úroku, prípadne dobu splácania a zisťujeme, aká bude mesačná splátka, koľko preplatíme na úrokoch a podobne.

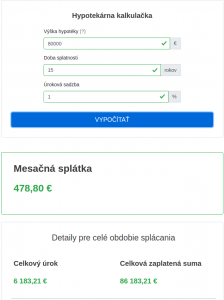

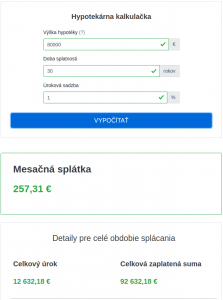

Presne k takýmto orientačným výpočtom slúži hypokalkulačka na začiatku tejto stránky. Hypotekárna kalkulačka vám po zadaní údajov odpovie na všetko potrebné. Napríklad aj na vaše otázky ako „Aká vysoká bude moja mesačná splátka?“, „Koľko preplatím na úrokoch?“ či „Aký bude celkový zaplatený úrok?“. Kalkulačka vám teda vypočíta údaje ako výšku mesačnej splátky, detaily o výške celkového úroku, mesačného a ročného splácania istiny a úroku a taktiež prehľadný splátkový kalendár.

Čo je to hypotéka?

Hypotéka, alebo aj hypotekárny úver, je špecifický typ úveru/pôžičky, pri ktorom je požičiavaná suma poistená/zabezpečená nehnuteľnosťou. Vďaka tomuto záložnému právu na nehnuteľnosť, ktoré pôsobí ako poistka pre prípad nesplácania úveru, je banka ochotná požičať pomerne vysoký obnos peňazí za veľmi nízky úrok v porovnaní s inými druhmi pôžičiek.

Správne nastavenie hypotéky je veľmi dôležité

Hypotekárny úver je pôžička s dlhou dobou splácania — podľa slovenského zákona od 4 do 30 rokov. Doba splácania teda môže byť 15, ale napríklad aj 30 rokov. Správne zvolená doba splácania môže ušetriť značné množstvo peňazí.

Vo väčšine prípadov mladí ľudia, ktorí si kupujú svoju prvú nehnuteľnosť, idú často až na hranicu svojich finančných možností a volia si najdlhšiu možnú dobu splácania, ktorá je jedinou možnosťou, ako dosiahnuť prijateľnú mesačnú splátku. To je celkom pochopiteľné. Ak ale patríte do skupiny ľudí, ktorá pri hypotéke nemusí ísť až na hranicu svojich finančných možností, je dobré popremýšľať o rôznej dĺžke splácania.

Dlhšia doba splácania = vyšší celkový úrok

Všeobecne, ak si vyberiete dlhšiu dobu splácania, vaša mesačná splátka bude nižšia, no počas celej doby splácania preplatíte na úrokoch viac, než keby ste si zvolili hypotéku s kratšou dobou splácania. Pri kratšej dobe splácania bude naopak vaša mesačná splátka vyššia, no celkové zaplatené úroky budú nižšie. Pre názornú ukážku použime našu hypotekárnu kalkulačku. Chceme si požičať 80 000€, úrok je vo výške 1%. Pri dobe splácania 30 rokov preplatíme na úrokoch 12 632€, zatiaľ čo pri dobe splácania 15 rokov je to len 6 183€. Výška splátky bude 257,31€, respektíve 478,80€. Ako vidíme, pri kratšej dobre ušetríme viac ako polovicu na úrokoch, no mesačná splátka bude skoro 2-krát tak vysoká.

|

|

|

Pri voľbe dĺžky hypotéky je potrebné premýšľať nad niekoľkými faktormi:

Výška mesačnej splátky

Prvým faktorom je určite výška mesačnej splátky a hlavne to, koľko voľných peňazí mi ostane po zaplatení hypotéky a ďalších vecí s ňou spojených — napríklad poistenia. Nie je dobré ísť na doraz. Treba si nechať rezervu, pretože život neustále prináša neočakávané situácie a výdavky s nimi spojené. Mení sa aj ekonomická situácia a s ňou aj výška úrokových sadzieb. Aj keď vďaka fixácii hypotéky je možné tento problém čiastočne oddialiť, fixácia raz skončí a prípadná nová fixácia sa bude riadiť aktuálnymi úrokovými sadzbami v danom čase.

Úrok na hypotéke vs. úrok na iných sporiacich produktoch

Druhým faktorom je výška úrokových mier na hypotéke verzus výška výnosu pri inej, spoľahlivej investícii. Povedané voľnou rečou: v realite nezáleží na tom, či je úroková miera na hypotéke 1% alebo 7%. Ak viem peniaze uložiť alebo investovať niekde inde a dosiahnuť vyšší výnos, než je môj úrok na hypotéke, mojím cieľom je nastaviť si hypotéku tak, aby som splácal mesačne čo najmenej (teda vybrať si najdlhšiu možnú dobu splácania) a ušetrené peniaze investovať/uložiť tam, kde mi vygenerujú vyšší výnos. Takto dosiahnem celkový vyšší zisk. Pozor! Tento výnos ale musí byť garantovaný (sporiaci účet, stavebné sporenie s prémiou, spoľahlivé štátne dlhopisy atď.).

Pri aktuálnej výške úrokových mier na sporiacich produktoch na Slovensku (rok 2020) však aktuálne odporúčam nešpekulovať a platiť z hypotéky čo najviac (po tom čo si vybudujem dostatočné úspory pre horšie časy). Ak by ale existoval sporiaci produkt s garantovaným výnosom, prípadne dlhopisy spoľahlivých štátov (USA, Nemecko, Rakúsko, škandinávske krajiny…), ktoré by mali vyšší výnos ako úrok pri hypotéke, jednoznačne by som odporúčal platiť čo najmenšiu hypotéku a prebytok peňazí ukladať na tento sporiaci produkt / vložiť do tejto garantovanej (alebo takmer garantovanej) investície.

Ako príklad môžem uviesť aktuálnu situáciu v Nórsku (rok 2020): Hypotéky sa pohybujú na úrovni 1,4-1,8% (plávajúci úrok). Najlepší sporiaci účet (bez viazanosti a obmedzenia výberov) aktuálne ponúka úrok 2,3%, ktorý čoskoro znížia na úroveň 2,05%. Štátom dotované stavebné sporenie aktuálne ponúka úrok od 2,5 do 3,8% v závislosti od banky (a k tomu úľavu na dani z príjmu). Je teda zjavné, že je tu možnosť vyššieho výnosu, než je úrok na hypotéke. Preto je odporúčané požičať si čo najviac na čo najdlhšiu dobu a všetky voľné prostriedky uložiť na sporiaci účet. Ak by sa náhle úroky na hypotéke zdvihli, človek len predčasne splatí časť hypotéky. Dosiahli sme arbitráž, kde sme si na 100% istí, že tu ušetríme nejaké peniaze.

Na záver tohto bodu: Vždy je potrebné brať do úvahy aj všetky poplatky spojené s hypotékou či sporiacimi účtami, dane z úrokov a podobne. Ak je všetko bezplatné, môžeme sa sústrediť len na úrokové miery. Ak ale existujú nejaké poplatky, musíme ich zahrnúť do nášho výpočtu, pretože môžu ovplyvniť celkový výsledok. Taktiež, ak platíme daň zo získaného úroku, ale nemáme odpočet dane zo zaplateného úroku, prípadne je táto daň v inej výške, opäť to musíme vziať do úvahy.

Možnosť inej investície

Nadstavbou druhého faktora je možnosť peniaze investovať do negarantovanej investície. Tu už ale ide o operáciu, ktorá zahŕňa risk a odporúča sa len ľuďom, ktorí ho vedia objektívne zhodnotiť a niesť eventuálne negatívne následky a ktorí zároveň vedia dodržať minimálnu odporúčanú dobu investície. V skratke, prebytočné peniaze sa môžu investovať napríklad do indexového akciového fondu a podobne. Tento bod ale nebudem rozoberať ďalej. Výnos nie je garantovaný, a teda je tu už určitý risk, ktorý môže viesť k stratám. Neodporúčam to teda širokej verejnosti. (Ak by ste ale chceli, aby som túto tému rozobral detailnejšie, dajte mi vedieť, napríklad pridaním komentára dole).

Údaje v tomto článku majú informačný charakter. Nenesieme žiadnu zodpovednosť za presnosť, spoľahlivosť alebo kompletnosť informácií alebo názorov obsiahnutých na tejto webovej stránke. Viac informácií nájdete v našom Investičnom zrieknutí sa zodpovednosti.